Pph 23 jasa – PPh Pasal 23 atas jasa, sebuah lirik melodi pajak yang mengalun lembut, namun menyimpan makna mendalam. Di antara alunan kehidupan, setiap jasa yang kita nikmati, terkadang terselubung kewajiban pajak yang tak terlihat. Seperti embun pagi yang menyapa, PPh Pasal 23 atas jasa hadir sebagai kewajiban yang tak terelakkan, menyertai setiap transaksi jasa yang kita lakukan.

PPh Pasal 23 atas jasa adalah pungutan pajak yang dikenakan atas penghasilan yang diterima oleh Wajib Pajak (WP) dalam bentuk jasa. Mulai dari jasa konsultasi hingga jasa konstruksi, PPh Pasal 23 atas jasa menjadi bagian integral dalam sistem perpajakan Indonesia. Melalui pemahaman yang mendalam, kita dapat memahami alur dan esensi dari kewajiban ini, menjalankan kewajiban pajak dengan penuh kesadaran, dan menavigasi lautan perpajakan dengan bijak.

Pajak Penghasilan Pasal 23 Atas Jasa

Nah, bagi kamu yang lagi bisnis jasa, atau mungkin lagi kerja di perusahaan yang sering ngeluarin uang untuk jasa, pasti pernah dengar istilah PPh Pasal 23. Tapi, sebenarnya apa sih PPh Pasal 23 ini, dan kenapa harus dibayar?

PPh Pasal 23 ini merupakan pajak penghasilan yang dikenakan atas penghasilan yang diterima oleh orang pribadi atau badan atas jasa yang diberikan. Jadi, kalau kamu ngeluarin uang untuk jasa, seperti jasa konsultan, jasa konstruksi, atau jasa transportasi, kamu juga harus ngeluarin uang lagi untuk PPh Pasal 23.

Jenis-Jenis Jasa yang Dikenakan PPh Pasal 23

PPh Pasal 23 ini berlaku untuk berbagai macam jasa. Tapi, bukan semua jasa dikenakan PPh Pasal 23, lho. Ada beberapa jenis jasa yang dikenakan PPh Pasal 23, seperti:

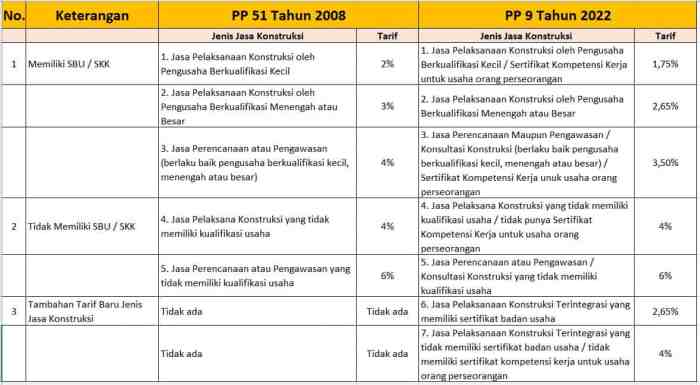

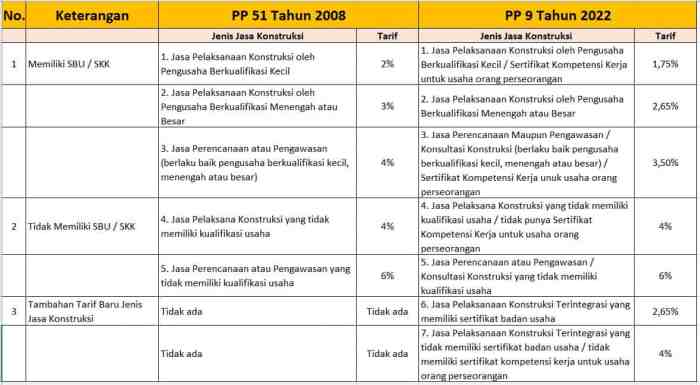

- Jasa konstruksi, misalnya kamu lagi bangun rumah, kantor, atau pabrik, kamu pasti akan bayar PPh Pasal 23 kepada kontraktor.

- Jasa konsultan, seperti konsultan pajak, konsultan keuangan, konsultan hukum, atau konsultan IT.

- Jasa transportasi, seperti jasa angkut barang, jasa angkut penumpang, jasa pengiriman, atau jasa taksi.

- Jasa periklanan, misalnya kamu pasang iklan di media cetak, media elektronik, atau media online.

- Jasa pengolahan data, seperti jasa pengolahan data keuangan, jasa pengolahan data statistik, atau jasa pengolahan data lainnya.

- Jasa pertambangan, seperti jasa penggalian batu bara, jasa penggalian minyak bumi, atau jasa penggalian gas alam.

- Jasa lainnya, seperti jasa pelatihan, jasa catering, jasa cleaning service, atau jasa keamanan.

Contoh Konkret PPh Pasal 23 Atas Jasa

Bayangkan kamu mau bangun rumah. Kamu pasti akan memakai jasa kontraktor, kan? Nah, saat kamu bayar kontraktor, kamu juga harus ngeluarin uang untuk PPh Pasal 23. PPh Pasal 23 ini dihitung dari nilai jasa yang kamu terima dari kontraktor.

Misalnya, kamu bayar jasa kontraktor sebesar Rp100.000.000. Tarif PPh Pasal 23 untuk jasa konstruksi adalah 2%. Berarti, kamu harus bayar PPh Pasal 23 sebesar Rp2.000.000. Uang ini harus kamu setor ke kas negara melalui bank yang ditunjuk.

Perbedaan PPh Pasal 23 Atas Jasa dan PPh Pasal 21

PPh Pasal 23 dan PPh Pasal 21 ini sama-sama pajak penghasilan, tapi keduanya punya perbedaan. Yuk, kita lihat tabelnya:

| Aspek | PPh Pasal 23 | PPh Pasal 21 |

|---|---|---|

| Penerima Pajak | Orang pribadi atau badan yang menerima jasa | Orang pribadi atau badan yang bekerja atau menerima penghasilan |

| Dasar Pengenaan Pajak | Nilai jasa yang diterima | Penghasilan yang diterima |

| Penghitungan Pajak | Dihitung berdasarkan tarif yang ditetapkan berdasarkan jenis jasa | Dihitung berdasarkan tarif progresif berdasarkan penghasilan |

| Wajib Pajak | Pemberi jasa | Penerima jasa |

| Cara Pembayaran | Dibayar oleh pemberi jasa melalui bank yang ditunjuk | Dibayar oleh penerima jasa melalui bank yang ditunjuk |

Dasar Hukum dan Aturan PPh Pasal 23 Atas Jasa

Nah, sekarang kita bahas tentang dasar hukum dan aturan PPh Pasal 23 atas jasa. Penting banget nih buat kita pahami, soalnya aturan ini berkaitan dengan pajak yang harus kita bayar atas jasa yang kita terima. Jadi, biar makin paham, kita bahas satu-satu, ya!

Dasar Hukum PPh Pasal 23 Atas Jasa

Aturan tentang PPh Pasal 23 atas jasa ini diatur dalam berbagai peraturan perundang-undangan. Beberapa aturan yang paling penting antara lain:

- Undang-Undang Nomor 36 Tahun 2008 tentang Pajak Penghasilan (UU PPh). UU ini merupakan dasar hukum utama yang mengatur tentang PPh di Indonesia. Dalam UU ini, PPh Pasal 23 diatur dalam Bab III tentang Pajak Penghasilan yang Ditanggung Oleh Wajib Pajak yang Menjalankan Kegiatan Usaha atau Pekerjaan Bebas.

- Peraturan Menteri Keuangan Nomor 181/PMK.03/2021 tentang Penghitungan dan Pemotongan Pajak Penghasilan Pasal 23 Atas Penghasilan yang Diterima atau Diperoleh Wajib Pajak dalam Negeri.

Ketentuan Pasal 23 dalam Undang-Undang Pajak Penghasilan

Dalam UU PPh, Pasal 23 mengatur tentang pemotongan pajak atas penghasilan tertentu, termasuk penghasilan dari jasa. Berikut ini beberapa poin penting yang diatur dalam Pasal 23:

- Wajib pajak yang menjalankan kegiatan usaha atau pekerjaan bebas yang menerima atau memperoleh penghasilan dari jasa wajib memotong PPh Pasal 23 atas penghasilan tersebut.

- PPh Pasal 23 dipotong oleh pemberi jasa (yang membayar jasa). Jadi, kalau kamu menerima jasa dari orang lain, kamu yang bertugas untuk memotong PPh Pasal 23.

- Tarif PPh Pasal 23 atas jasa umumnya adalah 2% dari nilai jasa yang diterima. Namun, bisa berbeda tergantung jenis jasanya.

Peraturan Perundang-undangan Terkait PPh Pasal 23 Atas Jasa

Selain UU PPh, ada beberapa peraturan perundang-undangan lain yang mengatur tentang PPh Pasal 23 atas jasa. Beberapa peraturan tersebut antara lain:

- Peraturan Menteri Keuangan Nomor 24/PMK.03/2017 tentang Tata Cara Pemotongan, Penyetoran, dan Pelaporan Pajak Penghasilan Pasal 23 atas Penghasilan yang Diterima atau Diperoleh Wajib Pajak dalam Negeri.

- Peraturan Menteri Keuangan Nomor 139/PMK.03/2017 tentang Tata Cara Pemotongan, Penyetoran, dan Pelaporan Pajak Penghasilan Pasal 23 atas Penghasilan yang Diterima atau Diperoleh Wajib Pajak Luar Negeri.

Aturan Perhitungan PPh Pasal 23 Atas Jasa

Nah, sekarang kita bahas tentang cara menghitung PPh Pasal 23 atas jasa. Ada beberapa hal yang perlu diperhatikan:

| No. | Jenis Jasa | Tarif PPh Pasal 23 | Rumus Perhitungan |

|---|---|---|---|

| 1. | Jasa Konsultasi | 2% | PPh Pasal 23 = 2% x Nilai Jasa |

| 2. | Jasa Teknik | 2% | PPh Pasal 23 = 2% x Nilai Jasa |

| 3. | Jasa Periklanan | 2% | PPh Pasal 23 = 2% x Nilai Jasa |

| 4. | Jasa Pengiriman Barang | 2% | PPh Pasal 23 = 2% x Nilai Jasa |

| 5. | Jasa Lainnya | 2% | PPh Pasal 23 = 2% x Nilai Jasa |

Contohnya, kalau kamu menerima jasa konsultasi senilai Rp10.000.000, maka PPh Pasal 23 yang harus dipotong adalah 2% x Rp10.000.000 = Rp200.000.

Wajib Pajak dan Pemotong PPh Pasal 23 Atas Jasa

Nah, sekarang kita bahas tentang siapa saja yang kena pajak PPh Pasal 23 atas jasa, dan siapa yang bertugas potong pajaknya. Simak penjelasannya, ya!

Wajib Pajak PPh Pasal 23 Atas Jasa

Wajib Pajak (WP) PPh Pasal 23 atas jasa adalah orang atau badan yang menerima penghasilan berupa jasa. Contohnya, kalau kamu menerima jasa desain, jasa konsultasi, atau jasa lainnya, kamu termasuk WP PPh Pasal 23.

- Perusahaan yang menerima jasa konstruksi

- Pengusaha yang menerima jasa pengadaan barang

- Perorangan yang menerima jasa pelatihan

- Lembaga pendidikan yang menerima jasa konsultasi

- Dan masih banyak lagi!

Pemotong PPh Pasal 23 Atas Jasa

Nah, kalau kamu yang menerima jasa, berarti yang bertugas potong pajaknya adalah pihak yang membayar jasa tersebut. Jadi, kalau kamu menerima jasa desain dari seorang desainer, maka kamu yang bertugas potong pajaknya.

- Perusahaan yang membayar jasa konstruksi

- Pembeli barang yang membayar jasa pengadaan barang

- Perusahaan yang membayar jasa pelatihan

- Lembaga pendidikan yang membayar jasa konsultasi

- Dan seterusnya!

Kewajiban WP dan Pemotong PPh Pasal 23 Atas Jasa

Setiap WP dan pemotong PPh Pasal 23 atas jasa punya kewajiban masing-masing. Yuk, kita bahas!

- Kewajiban WP

- Melaporkan penghasilan jasa yang diterima

- Membayar pajak sesuai dengan tarif yang berlaku

- Menyerahkan bukti potong PPh Pasal 23 kepada pemotong pajak

- Kewajiban Pemotong Pajak

- Memotong pajak penghasilan atas jasa yang dibayarkan

- Menyerahkan bukti potong PPh Pasal 23 kepada WP

- Melaporkan dan menyetorkan pajak yang dipotong ke kas negara

Hak dan Kewajiban WP dalam PPh Pasal 23 Atas Jasa

Sebagai WP, kamu berhak mendapatkan bukti potong PPh Pasal 23 dari pemotong pajak. Bukti potong ini penting untuk kamu gunakan sebagai pengurang pajak yang terutang pada SPT Tahunan PPh Orang Pribadi atau Badan. Selain itu, kamu juga punya kewajiban untuk melaporkan penghasilan jasa yang diterima dan membayar pajak sesuai dengan tarif yang berlaku.

Tarif dan Perhitungan PPh Pasal 23 Atas Jasa: Pph 23 Jasa

Nah, kalau bicara soal PPh Pasal 23 atas jasa, ini sih kayak lagi ngurusin duit jajan, tapi versi yang lebih formal. Gak cuma ngitung aja, tapi juga tau tarifnya biar gak salah. Makanya, kita bahas bareng-bareng, biar makin paham!

Tarif PPh Pasal 23 Atas Jasa

Tarif PPh Pasal 23 atas jasa itu tergantung jenis jasanya, Bossku. Ada yang 2%, ada yang 4%, ada juga yang 15%. Pokoknya, aturannya udah jelas di Peraturan Menteri Keuangan (PMK) Nomor 18/PMK.03/2021 tentang Penghasilan dan Penghasilan Bruto. Jadi, kita cek dulu jenis jasanya, baru deh tau tarifnya berapa.

Cara Perhitungan PPh Pasal 23 Atas Jasa

Nah, kalau mau ngitung PPh Pasal 23 atas jasa, gampang kok, cuma pake rumus aja. Rumusnya sih gini:

PPh Pasal 23 = Tarif PPh Pasal 23 x Penghasilan Bruto Jasa

Penghasilan Bruto Jasa itu, penghasilan yang kamu dapat dari jasa, sebelum dipotong biaya-biaya. Misalnya, kamu jual jasa desain grafis, dapet Rp. 1.000.000,- Nah, itu penghasilan bruto jasanya. Terus, kalau tarifnya 2%, berarti PPh Pasal 23 nya Rp. 20.000,-. Gampang kan?

Contoh Perhitungan PPh Pasal 23 Atas Jasa

Biar makin jelas, kita contohkan beberapa skenario. Misalnya, kamu lagi ngerjain proyek desain website. Nah, kamu dapet bayaran Rp. 5.000.000,- Tarif PPh Pasal 23 atas jasa desain website itu 2%. Berarti, PPh Pasal 23 nya:

PPh Pasal 23 = 2% x Rp. 5.000.000,- = Rp. 100.000,-

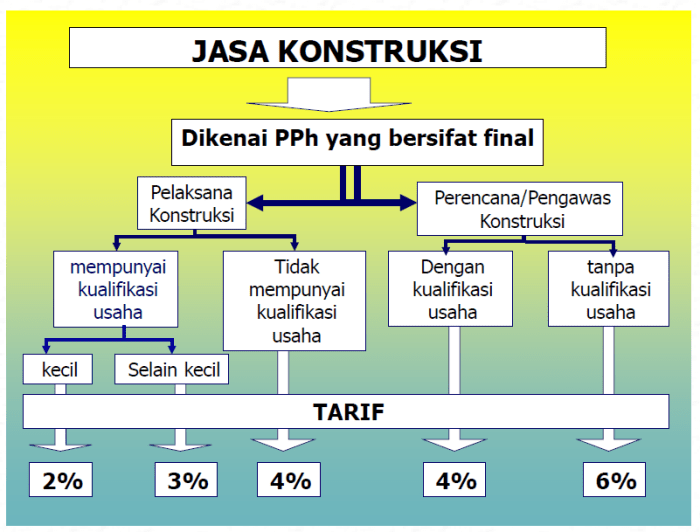

Nah, sekarang, kamu lagi ngerjain proyek konsultasi bisnis. Kamu dapet bayaran Rp. 10.000.000,-. Tarif PPh Pasal 23 atas jasa konsultasi bisnis itu 4%. Berarti, PPh Pasal 23 nya:

PPh Pasal 23 = 4% x Rp. 10.000.000,- = Rp. 400.000,-

Tabel Tarif dan Perhitungan PPh Pasal 23 Atas Jasa

| Jenis Jasa | Tarif PPh Pasal 23 | Contoh Penghasilan Bruto | PPh Pasal 23 |

|---|---|---|---|

| Desain Website | 2% | Rp. 5.000.000,- | Rp. 100.000,- |

| Konsultasi Bisnis | 4% | Rp. 10.000.000,- | Rp. 400.000,- |

| Jasa Periklanan | 15% | Rp. 20.000.000,- | Rp. 3.000.000,- |

Pelaporan dan Pembayaran PPh Pasal 23 Atas Jasa

Nah, setelah kita bahas tentang kewajiban PPh Pasal 23 atas jasa, sekarang kita masuk ke tahap pelaporan dan pembayarannya. Gimana caranya? Tenang, kita bahas bareng-bareng biar kamu nggak bingung.

Cara Melapor PPh Pasal 23 Atas Jasa

Ada beberapa cara yang bisa kamu gunakan untuk melaporkan PPh Pasal 23 atas jasa, nih. Simak baik-baik ya:

- Melalui e-SPT PPh Pasal 23, yang bisa kamu akses di website DJP. Nah, e-SPT ini berbentuk file elektronik yang isinya data PPh Pasal 23 yang sudah kamu hitung. Kamu tinggal isi datanya, lalu kirim ke DJP.

- Melalui aplikasi e-Filing, yang juga bisa kamu akses di website DJP. Aplikasi ini lebih praktis, karena kamu bisa mengisi dan mengirim e-SPT langsung dari perangkatmu. Lebih gampang, kan?

- Melalui Kantor Pelayanan Pajak (KPP) tempat kamu terdaftar. Nah, cara ini cocok buat kamu yang kurang familiar dengan aplikasi digital. Kamu bisa datang langsung ke KPP, lalu serahkan e-SPT-nya secara manual.

Prosedur Pembayaran PPh Pasal 23 Atas Jasa

Setelah lapor, kamu juga harus bayar PPh Pasal 23-nya, dong. Berikut prosedur pembayarannya:

- Kamu bisa bayar PPh Pasal 23 melalui bank yang ditunjuk oleh DJP. Ada banyak bank yang bisa kamu pilih, jadi kamu bisa pilih yang paling nyaman buat kamu.

- Kamu juga bisa bayar PPh Pasal 23 melalui ATM, internet banking, atau mobile banking. Lebih praktis dan efisien, kan?

- Kamu bisa bayar PPh Pasal 23 melalui Kantor Pos. Cara ini cocok buat kamu yang lebih suka cara konvensional.

Contoh Ilustrasi Pelaporan dan Pembayaran PPh Pasal 23 Atas Jasa, Pph 23 jasa

Misalnya, kamu adalah seorang freelancer yang menerima jasa desain web senilai Rp. 10.000.000,- dari klien. Nah, kamu wajib lapor dan bayar PPh Pasal 23 atas jasa tersebut. Misal tarif PPh Pasal 23-nya 2%, maka kamu harus bayar PPh Pasal 23 sebesar Rp. 200.000,-.

Nah, kamu bisa lapor PPh Pasal 23 melalui e-SPT atau e-Filing, lalu bayar PPh Pasal 23-nya melalui bank yang ditunjuk DJP.

Deadline Pelaporan dan Pembayaran PPh Pasal 23 Atas Jasa

Deadline pelaporan dan pembayaran PPh Pasal 23 atas jasa biasanya dihitung berdasarkan periode pajak. Periode pajak untuk PPh Pasal 23 adalah bulanan. Jadi, kamu harus lapor dan bayar PPh Pasal 23 paling lambat tanggal 20 bulan berikutnya setelah periode pajak.

| Periode Pajak | Deadline Pelaporan | Deadline Pembayaran |

|---|---|---|

| Januari | 20 Februari | 20 Februari |

| Februari | 20 Maret | 20 Maret |

| Maret | 20 April | 20 April |

| April | 20 Mei | 20 Mei |

| Mei | 20 Juni | 20 Juni |

| Juni | 20 Juli | 20 Juli |

| Juli | 20 Agustus | 20 Agustus |

| Agustus | 20 September | 20 September |

| September | 20 Oktober | 20 Oktober |

| Oktober | 20 November | 20 November |

| November | 20 Desember | 20 Desember |

| Desember | 20 Januari (tahun berikutnya) | 20 Januari (tahun berikutnya) |

Sanksi dan Denda PPh Pasal 23 Atas Jasa

Nah, bicara soal PPh Pasal 23 atas jasa, pasti ada dong yang namanya sanksi dan denda kalau kita lalai. Kebayang kan kalau kita salah bayar atau malah gak bayar sama sekali? Pusing deh urusan sama pajak! Makanya, penting banget kita paham jenis-jenis sanksi dan denda yang bisa kita terima, faktor-faktor yang ngaruh ke besarnya, dan contoh kasusnya. Tenang, kita bahas bareng-bareng biar makin paham!

Jenis-Jenis Sanksi dan Denda

Sanksi dan denda PPh Pasal 23 atas jasa bisa berupa denda administrasi, denda bunga, dan bahkan pidana. Semua tergantung dari jenis pelanggaran yang kita lakukan.

- Denda Administrasi: Denda ini berlaku kalau kita telat lapor atau telat bayar PPh Pasal 23. Besarnya denda administrasi biasanya dihitung berdasarkan jumlah pajak yang seharusnya dibayar dan lama keterlambatan.

- Denda Bunga: Ini berlaku kalau kita telat bayar PPh Pasal 23. Besarnya denda bunga dihitung berdasarkan jumlah pajak yang seharusnya dibayar, suku bunga, dan lama keterlambatan.

- Pidana: Nah, kalau pelanggaran kita udah masuk kategori serius, misalnya gak lapor atau gak bayar sama sekali, bisa kena sanksi pidana. Hukumannya bisa berupa denda atau bahkan penjara.

Faktor-Faktor yang Mempengaruhi Besarnya Sanksi dan Denda

Besarnya sanksi dan denda PPh Pasal 23 atas jasa gak selalu sama, lho. Ada beberapa faktor yang ngaruh, nih:

- Jenis Pelanggaran: Seperti yang udah kita bahas, jenis pelanggaran yang kita lakukan menentukan jenis sanksi dan dendanya. Misalnya, telat lapor sama gak lapor sama sekali, pasti beda dong sanksinya.

- Jumlah Pajak yang Terlambat Dibayar: Semakin besar jumlah pajak yang terlambat dibayar, semakin besar juga denda yang harus kita bayar.

- Lama Keterlambatan: Semakin lama kita telat bayar atau lapor, semakin besar juga denda yang harus kita bayar.

- Kejahatan Pajak: Kalau kita sengaja gak bayar pajak, bisa kena sanksi pidana, lho. Hukumannya bisa berupa denda atau bahkan penjara.

Contoh Kasus Pelanggaran PPh Pasal 23 Atas Jasa

Bayangin nih, ada si A yang nerima jasa dari si B. Si B harus ngaluarin PPh Pasal 23 atas jasa yang diterima si A. Tapi si B lupa lapor dan bayar PPh Pasal 23 selama 3 bulan. Akibatnya, si B dikenai denda administrasi sebesar 2% dari jumlah pajak yang seharusnya dibayar, ditambah denda bunga sebesar 2% per tahun.

“Jangan sampai deh kita kena denda atau sanksi gara-gara PPh Pasal 23 atas jasa. Pastikan kita lapor dan bayar tepat waktu, sesuai dengan aturan yang berlaku.”