Nah, kalau ngomongin soal bangunan, pasti deh gak lepas dari PPh Jasa Konstruksi. Ibarat ngebangun rumah, PPh ini kayak semen, perekatnya biar proyek pembangunan berjalan lancar dan gak ambruk. Coba deh bayangin, kalo gak ada PPh, siapa yang mau ngurusin jalan, jembatan, gedung-gedung tinggi yang kita nikmatin setiap hari?

PPh Jasa Konstruksi ini ngatur pajak buat jasa konstruksi, mulai dari ngebangun rumah, gedung, jalan, sampai infrastruktur lainnya. Udah kayak aturan main di lapangan, siapa aja yang terlibat dalam proyek konstruksi harus patuh sama aturan ini. Jadi, buat yang lagi ngebangun rumah atau terlibat dalam proyek konstruksi, yuk kita bahas bareng-bareng tentang PPh Jasa Konstruksi.

Pengertian PPh Jasa Konstruksi

Pajak Penghasilan (PPh) jasa konstruksi merupakan pungutan atas penghasilan yang diperoleh wajib pajak (WP) dari kegiatan konstruksi. PPh jasa konstruksi diatur dalam peraturan perundang-undangan yang berlaku, yang mengatur berbagai aspek, termasuk objek pajak, tarif pajak, dan mekanisme perhitungannya.

Definisi PPh Jasa Konstruksi

Berdasarkan peraturan perundang-undangan yang berlaku, PPh jasa konstruksi didefinisikan sebagai pajak yang dikenakan atas penghasilan yang diperoleh WP dari kegiatan konstruksi, baik berupa pekerjaan konstruksi bangunan gedung, pekerjaan konstruksi infrastruktur, maupun pekerjaan konstruksi lainnya.

Jenis-Jenis Jasa Konstruksi yang Dikenakan PPh

PPh jasa konstruksi dikenakan atas berbagai jenis kegiatan konstruksi, meliputi:

- Pekerjaan konstruksi bangunan gedung, seperti pembangunan rumah tinggal, gedung perkantoran, hotel, dan fasilitas publik lainnya.

- Pekerjaan konstruksi infrastruktur, seperti pembangunan jalan, jembatan, bendungan, dan jaringan irigasi.

- Pekerjaan konstruksi lainnya, seperti pemasangan instalasi listrik, instalasi air bersih, dan instalasi telekomunikasi.

Perbandingan PPh Jasa Konstruksi dengan PPh Sektor Lain

Berikut tabel yang membandingkan PPh jasa konstruksi dengan PPh pada sektor lain:

| Aspek | PPh Jasa Konstruksi | PPh Sektor Lain |

|---|---|---|

| Objek Pajak | Penghasilan dari kegiatan konstruksi | Penghasilan dari kegiatan usaha atau pekerjaan bebas |

| Tarif Pajak | Bergantung pada jenis pekerjaan dan skema perpajakan yang dipilih | Bergantung pada jenis usaha atau pekerjaan bebas dan skema perpajakan yang dipilih |

| Mekanisme Perhitungan | Berdasarkan nilai kontrak atau biaya pekerjaan | Berdasarkan penghasilan bruto atau netto |

| Ketentuan Khusus | Terdapat ketentuan khusus terkait PPN dan PPh final atas jasa konstruksi | Terdapat ketentuan khusus terkait PPN dan PPh final atas sektor tertentu |

Dasar Hukum PPh Jasa Konstruksi

PPh jasa konstruksi merupakan salah satu jenis pajak yang dikenakan atas penghasilan yang diperoleh dari kegiatan konstruksi. Pajak ini diatur dalam peraturan perundang-undangan yang mengatur tentang Pajak Penghasilan (PPh). Dalam hal ini, memahami dasar hukum PPh jasa konstruksi sangat penting untuk memastikan kepatuhan dan kewajiban pajak terpenuhi dengan benar.

Peraturan Perundang-undangan yang Mengatur PPh Jasa Konstruksi

Beberapa peraturan perundang-undangan yang mengatur tentang PPh jasa konstruksi antara lain:

- Undang-Undang Nomor 36 Tahun 2008 tentang Pajak Penghasilan (UU PPh)

- Peraturan Menteri Keuangan Nomor 213/PMK.03/2017 tentang Tata Cara Penghitungan dan Pemotongan Pajak Penghasilan Atas Penghasilan dari Jasa Konstruksi

- Peraturan Menteri Keuangan Nomor 154/PMK.03/2016 tentang Tata Cara Pelaksanaan Pemotongan Pajak Penghasilan Atas Penghasilan dari Jasa Konstruksi

- Peraturan Menteri Keuangan Nomor 214/PMK.03/2017 tentang Tata Cara Penghitungan dan Pemotongan Pajak Penghasilan Atas Penghasilan dari Jasa Konstruksi

Pasal-Pasal yang Berkaitan dengan PPh Jasa Konstruksi

Pasal-pasal dalam peraturan perundang-undangan tersebut yang berkaitan dengan PPh jasa konstruksi, antara lain:

- Pasal 4 ayat (1) UU PPh: Menjelaskan tentang objek pajak PPh yang meliputi penghasilan dari pekerjaan, jasa, dan kegiatan lain yang dilakukan atau diterima dalam bentuk uang atau nilai lainnya yang dapat dinilai dengan uang.

- Pasal 16 ayat (1) UU PPh: Menjelaskan tentang penghasilan dari pekerjaan, jasa, dan kegiatan lain yang dilakukan atau diterima dalam bentuk uang atau nilai lainnya yang dapat dinilai dengan uang, termasuk penghasilan dari jasa konstruksi.

- Pasal 23 UU PPh: Menjelaskan tentang pemotongan pajak penghasilan atas penghasilan dari jasa konstruksi yang dilakukan oleh pemotong pajak (pemilik proyek).

- Pasal 25 UU PPh: Menjelaskan tentang pembayaran pajak penghasilan atas penghasilan dari jasa konstruksi yang dilakukan oleh wajib pajak (kontraktor).

- Pasal 29 UU PPh: Menjelaskan tentang pelaporan pajak penghasilan atas penghasilan dari jasa konstruksi.

Ringkasan Aturan PPh Jasa Konstruksi dalam UU PPh

UU PPh mengatur tentang PPh jasa konstruksi sebagai objek pajak yang dikenakan atas penghasilan yang diperoleh dari kegiatan konstruksi. Aturan PPh jasa konstruksi dalam UU PPh meliputi:

- Objek Pajak: Penghasilan dari jasa konstruksi, meliputi pekerjaan, jasa, dan kegiatan lain yang dilakukan atau diterima dalam bentuk uang atau nilai lainnya yang dapat dinilai dengan uang.

- Subjek Pajak: Wajib pajak yang melakukan kegiatan konstruksi (kontraktor) dan pemotong pajak (pemilik proyek).

- Tarif Pajak: Tarif pajak penghasilan atas jasa konstruksi umumnya mengikuti tarif PPh badan atau PPh orang pribadi, tergantung pada status wajib pajak.

- Pemotongan Pajak: Pemotongan pajak penghasilan atas jasa konstruksi dilakukan oleh pemotong pajak (pemilik proyek) sesuai dengan ketentuan yang berlaku.

- Pembayaran Pajak: Pembayaran pajak penghasilan atas jasa konstruksi dilakukan oleh wajib pajak (kontraktor) sesuai dengan ketentuan yang berlaku.

- Pelaporan Pajak: Pelaporan pajak penghasilan atas jasa konstruksi dilakukan oleh wajib pajak (kontraktor) dan pemotong pajak (pemilik proyek) sesuai dengan ketentuan yang berlaku.

Objek Pajak PPh Jasa Konstruksi

Objek pajak PPh jasa konstruksi merupakan nilai yang menjadi dasar perhitungan PPh yang terutang. PPh jasa konstruksi dibebankan kepada badan atau orang pribadi yang melakukan pekerjaan konstruksi di Indonesia. Objek pajak PPh jasa konstruksi ini meliputi nilai seluruh pekerjaan konstruksi yang dilakukan, baik yang berasal dari sumber daya sendiri maupun dari pihak ketiga.

Identifikasi Objek Pajak, Pph jasa konstruksi

Objek pajak PPh jasa konstruksi diidentifikasi sebagai nilai seluruh pekerjaan konstruksi yang dilakukan. Nilai ini mencakup semua biaya yang terkait dengan pekerjaan konstruksi, termasuk:

- Biaya material

- Biaya tenaga kerja

- Biaya peralatan

- Biaya overhead

- Keuntungan

Penentuan Nilai Objek Pajak

Penentuan nilai objek pajak PPh jasa konstruksi dilakukan dengan menghitung total biaya yang dikeluarkan untuk menyelesaikan pekerjaan konstruksi. Biaya yang dikeluarkan dapat dibedakan menjadi biaya langsung dan biaya tidak langsung.

- Biaya langsung merupakan biaya yang secara langsung terkait dengan pekerjaan konstruksi, seperti biaya material, biaya tenaga kerja, dan biaya peralatan.

- Biaya tidak langsung merupakan biaya yang tidak secara langsung terkait dengan pekerjaan konstruksi, seperti biaya overhead, biaya administrasi, dan biaya pemasaran.

Nilai objek pajak PPh jasa konstruksi dapat ditentukan berdasarkan:

- Kontrak: Nilai objek pajak dapat ditentukan berdasarkan nilai kontrak yang disepakati antara kontraktor dan pemberi kerja.

- Harga perhitungan: Jika tidak ada kontrak, nilai objek pajak dapat ditentukan berdasarkan harga perhitungan yang dibuat oleh kontraktor. Harga perhitungan ini harus didasarkan pada biaya yang sebenarnya dikeluarkan untuk menyelesaikan pekerjaan konstruksi.

- Metode biaya tambah: Dalam metode ini, nilai objek pajak ditentukan berdasarkan biaya yang sebenarnya dikeluarkan untuk menyelesaikan pekerjaan konstruksi ditambah dengan keuntungan yang ingin diperoleh kontraktor.

Contoh Perhitungan Nilai Objek Pajak

Misalnya, PT. Bangun Indonesia melakukan pekerjaan konstruksi pembangunan gedung dengan nilai kontrak Rp10.000.000.000. Biaya yang dikeluarkan PT. Bangun Indonesia untuk menyelesaikan pekerjaan tersebut adalah Rp8.000.000.000. Keuntungan yang ingin diperoleh PT. Bangun Indonesia adalah 10% dari biaya yang dikeluarkan.

Maka, nilai objek pajak PPh jasa konstruksi yang harus dibayarkan PT. Bangun Indonesia adalah:

Rp8.000.000.000 + (10% x Rp8.000.000.000) = Rp8.800.000.000

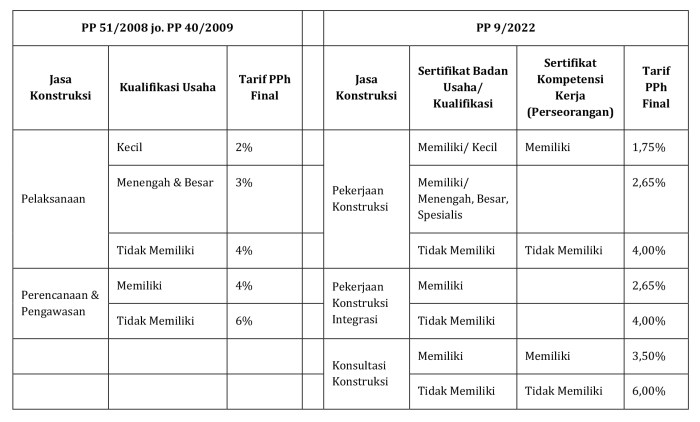

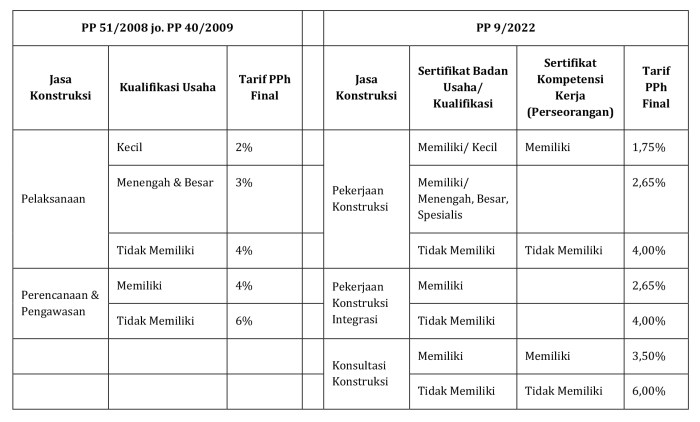

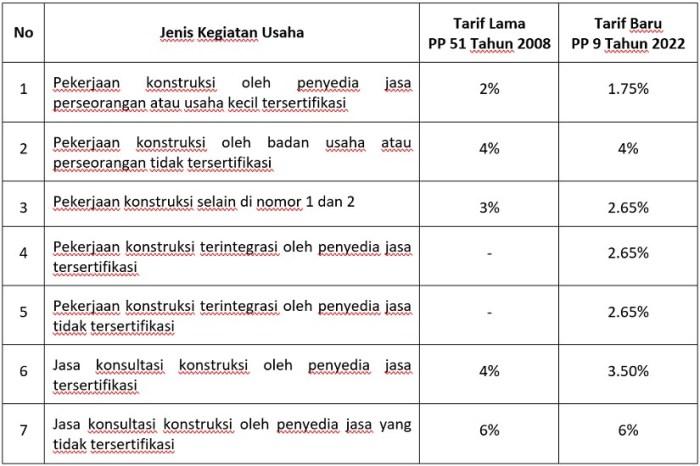

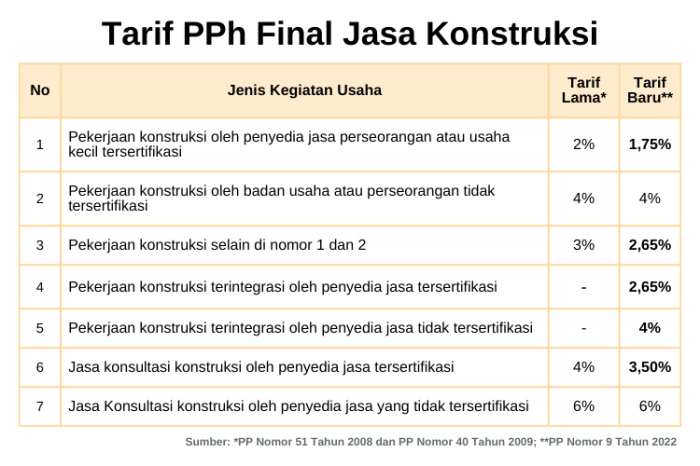

Tarif PPh Jasa Konstruksi

Tarif Pajak Penghasilan (PPh) jasa konstruksi merupakan besaran pajak yang dikenakan atas penghasilan yang diperoleh dari pekerjaan konstruksi. Tarif PPh jasa konstruksi diatur dalam Undang-Undang Nomor 36 Tahun 2008 tentang Pajak Penghasilan, sebagaimana telah diubah terakhir dengan Undang-Undang Nomor 7 Tahun 2021. Tarif PPh jasa konstruksi dapat bervariasi tergantung pada jenis proyek dan status pembayar pajak.

Tarif PPh Jasa Konstruksi Berdasarkan Jenis Proyek

Tarif PPh jasa konstruksi dibedakan berdasarkan jenis proyek, yaitu:

- Proyek yang dibiayai oleh pemerintah, termasuk di dalamnya proyek yang dibiayai oleh Badan Usaha Milik Negara (BUMN), Badan Usaha Milik Daerah (BUMD), dan lembaga pemerintah lainnya.

- Proyek yang dibiayai oleh swasta, termasuk di dalamnya proyek yang dibiayai oleh perusahaan swasta nasional dan perusahaan swasta asing.

Tabel Tarif PPh Jasa Konstruksi

| Jenis Proyek | Tarif PPh |

|---|---|

| Proyek yang dibiayai oleh pemerintah | 2,5% dari nilai kontrak |

| Proyek yang dibiayai oleh swasta | 3% dari nilai kontrak |

Perbedaan tarif PPh jasa konstruksi antara proyek yang dibiayai oleh pemerintah dan proyek yang dibiayai oleh swasta mencerminkan perbedaan risiko dan kompleksitas dalam pelaksanaan proyek. Proyek yang dibiayai oleh pemerintah umumnya memiliki risiko yang lebih rendah dan kompleksitas yang lebih sederhana dibandingkan dengan proyek yang dibiayai oleh swasta. Oleh karena itu, tarif PPh jasa konstruksi untuk proyek yang dibiayai oleh pemerintah lebih rendah daripada tarif PPh jasa konstruksi untuk proyek yang dibiayai oleh swasta.

Cara Menghitung PPh Jasa Konstruksi

Pajak Penghasilan (PPh) jasa konstruksi merupakan kewajiban bagi setiap wajib pajak yang melakukan kegiatan konstruksi. PPh ini dihitung berdasarkan nilai kontrak dan tarif pajak yang berlaku. Perhitungan PPh jasa konstruksi bertujuan untuk memastikan bahwa setiap wajib pajak membayar pajak sesuai dengan kewajibannya.

Langkah-langkah Menghitung PPh Jasa Konstruksi

Berikut adalah langkah-langkah menghitung PPh jasa konstruksi:

- Tentukan nilai kontrak. Nilai kontrak merupakan nilai total yang disepakati antara pemberi kerja dan kontraktor untuk pekerjaan konstruksi. Nilai kontrak ini akan menjadi dasar perhitungan PPh jasa konstruksi.

- Tentukan tarif PPh jasa konstruksi. Tarif PPh jasa konstruksi ditetapkan berdasarkan jenis pekerjaan dan nilai kontrak. Untuk mengetahui tarif PPh jasa konstruksi yang berlaku, Anda dapat mengacu pada Peraturan Menteri Keuangan (PMK) terkait PPh jasa konstruksi.

- Hitung PPh jasa konstruksi. PPh jasa konstruksi dihitung dengan mengalikan nilai kontrak dengan tarif PPh jasa konstruksi. Rumus perhitungannya adalah:

- Bayarkan PPh jasa konstruksi. PPh jasa konstruksi dibayarkan kepada Direktorat Jenderal Pajak (DJP) sesuai dengan ketentuan yang berlaku. Pembayaran PPh jasa konstruksi dapat dilakukan melalui bank yang ditunjuk oleh DJP.

PPh Jasa Konstruksi = Nilai Kontrak x Tarif PPh Jasa Konstruksi

Contoh Perhitungan PPh Jasa Konstruksi

Misalnya, sebuah perusahaan konstruksi mendapatkan proyek pembangunan gedung dengan nilai kontrak Rp10.000.000.000. Tarif PPh jasa konstruksi yang berlaku adalah 1%. Maka, PPh jasa konstruksi yang harus dibayarkan adalah:

PPh Jasa Konstruksi = Rp10.000.000.000 x 1% = Rp100.000.000

Jadi, perusahaan konstruksi tersebut harus membayar PPh jasa konstruksi sebesar Rp100.000.000.

Panduan Langkah Demi Langkah Menghitung PPh Jasa Konstruksi

Berikut adalah panduan langkah demi langkah untuk menghitung PPh jasa konstruksi:

- Kumpulkan data. Kumpulkan semua data yang diperlukan untuk menghitung PPh jasa konstruksi, seperti nilai kontrak, tarif PPh jasa konstruksi, dan dokumen pendukung lainnya.

- Tentukan nilai kontrak. Tentukan nilai kontrak yang disepakati dengan pemberi kerja.

- Tentukan tarif PPh jasa konstruksi. Tentukan tarif PPh jasa konstruksi yang berlaku berdasarkan jenis pekerjaan dan nilai kontrak.

- Hitung PPh jasa konstruksi. Hitung PPh jasa konstruksi dengan mengalikan nilai kontrak dengan tarif PPh jasa konstruksi.

- Bayarkan PPh jasa konstruksi. Bayarkan PPh jasa konstruksi kepada DJP sesuai dengan ketentuan yang berlaku.

Kewajiban Wajib Pajak PPh Jasa Konstruksi

PPh jasa konstruksi merupakan salah satu jenis pajak yang dipungut atas penghasilan yang diperoleh dari pekerjaan konstruksi. Kewajiban pajak ini berlaku bagi setiap orang atau badan yang melakukan pekerjaan konstruksi, baik sebagai kontraktor maupun subkontraktor.

Kewajiban Wajib Pajak

Wajib pajak yang melakukan pekerjaan konstruksi memiliki beberapa kewajiban, antara lain:

- Memotong dan menyetorkan PPh Pasal 4 ayat (2) atas pembayaran kepada pihak ketiga, seperti subkontraktor, pekerja, dan supplier.

- Membayar PPh Pasal 23 atas pembayaran jasa konstruksi yang diterima dari pihak lain.

- Melaporkan PPh yang dipotong dan disetorkan kepada Direktorat Jenderal Pajak (DJP).

- Menyusun dan menyimpan dokumen-dokumen terkait PPh jasa konstruksi.

Dokumen-Dokumen yang Harus Dipenuhi

Dokumen-dokumen yang harus dipenuhi oleh wajib pajak terkait PPh jasa konstruksi meliputi:

- Surat Perjanjian Pekerjaan Konstruksi (SPPK).

- Surat Pemberitahuan Pajak Terutang (SPT) PPh Pasal 4 ayat (2).

- Bukti Potong PPh Pasal 4 ayat (2).

- Bukti Setoran Pajak (SSP).

- Surat Keterangan Terhutang (SKT) PPh Pasal 23.

Sanksi Bagi Wajib Pajak yang Tidak Memenuhi Kewajibannya

Wajib pajak yang tidak memenuhi kewajibannya terkait PPh jasa konstruksi akan dikenai sanksi, antara lain:

- Denda administrasi.

- Sanksi bunga.

- Sanksi pidana.

Sanksi yang dikenakan akan disesuaikan dengan jenis pelanggaran yang dilakukan. Misalnya, wajib pajak yang terlambat menyetorkan PPh akan dikenai denda administrasi, sedangkan wajib pajak yang tidak melaporkan PPh akan dikenai sanksi pidana.

Contoh Kasus PPh Jasa Konstruksi

Artikel ini membahas contoh kasus PPh jasa konstruksi dengan berbagai kemungkinan skenario, analisis rinci, dan solusi untuk setiap kasus. Selain itu, artikel ini juga akan memberikan ilustrasi gambar yang menunjukkan alur perhitungan PPh jasa konstruksi dalam skenario kasus.

Skenario Kasus 1: Proyek Pembangunan Rumah Tinggal

Kasus ini membahas proyek pembangunan rumah tinggal oleh seorang kontraktor individu untuk seorang pemilik rumah. Kontraktor individu ini telah melakukan perjanjian dengan pemilik rumah untuk membangun rumah dengan total nilai kontrak Rp500.000.000. Kontraktor ini telah menyelesaikan proyek pembangunan rumah tersebut dan telah menerima pembayaran penuh dari pemilik rumah.

- Analisis: Dalam skenario ini, kontraktor individu dikenakan PPh Pasal 23 atas jasa konstruksi yang telah dilakukannya. Tarif PPh Pasal 23 untuk jasa konstruksi adalah 4% dari nilai kontrak.

- Solusi: Kontraktor individu harus menghitung PPh Pasal 23 yang terutang sebesar 4% x Rp500.000.000 = Rp20.000.000. Kontraktor individu harus menyerahkan PPh Pasal 23 yang terutang kepada pemilik rumah melalui Surat Setoran Pajak (SSP) paling lambat pada tanggal 15 bulan berikutnya setelah bulan terutang.

Ilustrasi Gambar:

Gambar menunjukkan alur perhitungan PPh Pasal 23 dalam skenario kasus 1. Gambar ini menunjukkan langkah-langkah perhitungan PPh Pasal 23, mulai dari nilai kontrak, tarif PPh Pasal 23, hingga PPh Pasal 23 yang terutang. Gambar ini juga menunjukkan alur pembayaran PPh Pasal 23 oleh kontraktor individu kepada pemilik rumah melalui SSP.

Skenario Kasus 2: Proyek Pembangunan Gedung Kantor

Kasus ini membahas proyek pembangunan gedung kantor oleh perusahaan kontraktor untuk perusahaan pengembang. Perusahaan kontraktor telah melakukan perjanjian dengan perusahaan pengembang untuk membangun gedung kantor dengan total nilai kontrak Rp1.000.000.000. Perusahaan kontraktor telah menyelesaikan proyek pembangunan gedung kantor tersebut dan telah menerima pembayaran penuh dari perusahaan pengembang.

- Analisis: Dalam skenario ini, perusahaan kontraktor dikenakan PPh Pasal 23 atas jasa konstruksi yang telah dilakukannya. Tarif PPh Pasal 23 untuk jasa konstruksi adalah 4% dari nilai kontrak.

- Solusi: Perusahaan kontraktor harus menghitung PPh Pasal 23 yang terutang sebesar 4% x Rp1.000.000.000 = Rp40.000.000. Perusahaan kontraktor harus menyerahkan PPh Pasal 23 yang terutang kepada perusahaan pengembang melalui SSP paling lambat pada tanggal 15 bulan berikutnya setelah bulan terutang.

Ilustrasi Gambar:

Gambar menunjukkan alur perhitungan PPh Pasal 23 dalam skenario kasus 2. Gambar ini menunjukkan langkah-langkah perhitungan PPh Pasal 23, mulai dari nilai kontrak, tarif PPh Pasal 23, hingga PPh Pasal 23 yang terutang. Gambar ini juga menunjukkan alur pembayaran PPh Pasal 23 oleh perusahaan kontraktor kepada perusahaan pengembang melalui SSP.

Skenario Kasus 3: Proyek Pembangunan Jalan Tol

Kasus ini membahas proyek pembangunan jalan tol oleh perusahaan kontraktor untuk pemerintah. Perusahaan kontraktor telah melakukan perjanjian dengan pemerintah untuk membangun jalan tol dengan total nilai kontrak Rp5.000.000.000. Perusahaan kontraktor telah menyelesaikan proyek pembangunan jalan tol tersebut dan telah menerima pembayaran penuh dari pemerintah.

- Analisis: Dalam skenario ini, perusahaan kontraktor dikenakan PPh Pasal 23 atas jasa konstruksi yang telah dilakukannya. Tarif PPh Pasal 23 untuk jasa konstruksi adalah 4% dari nilai kontrak.

- Solusi: Perusahaan kontraktor harus menghitung PPh Pasal 23 yang terutang sebesar 4% x Rp5.000.000.000 = Rp200.000.000. Perusahaan kontraktor harus menyerahkan PPh Pasal 23 yang terutang kepada pemerintah melalui SSP paling lambat pada tanggal 15 bulan berikutnya setelah bulan terutang.

Ilustrasi Gambar:

Gambar menunjukkan alur perhitungan PPh Pasal 23 dalam skenario kasus 3. Gambar ini menunjukkan langkah-langkah perhitungan PPh Pasal 23, mulai dari nilai kontrak, tarif PPh Pasal 23, hingga PPh Pasal 23 yang terutang. Gambar ini juga menunjukkan alur pembayaran PPh Pasal 23 oleh perusahaan kontraktor kepada pemerintah melalui SSP.